お金を貸したり・借りたりする場合の利息の上限は、利息制限法と出資法という2つの法律で定義されています。

利息に関係した法律が複数あることで、金利の上限や遅延損害金の利率はいくらまでなら適正なのかどうかが分かりにくいのです。

特に、2006年に成立した貸金業法改正以降、従来よりも金利は引き下げられていますから、上限金利については、過払い金の有無にも関係してくるのです。

ここでは、業者から借りるお金や個人間の貸し借りにおける金利の上限を、利息制限法や出資法に照らし合わせて分かりやすく解説していきます。

お金の貸し借りに関わる金利の上限や、違反したときの罰則について知りたい方は、ぜひ参考にしてみてください。

目次

利息制限法とは?出資法と何が違うのか

利息制限法は、利用者を不当な暴利(高金利)から守るために存在します。

利限法とも呼ばれますが、この法律では、

- 利息そのものの定義

- お金を貸すときの金利の上限

- 支払い期限日を過ぎたときの延滞金(遅延損害金)の利率の上限

一方、利息制限法ではなく出資法にも上限金利が定められています。

1つの法律でよくないですか?

出資法は、違反した場合のペナルティについて定義されていて、出資法違反は刑事処分となります。

- 出資法は、貸金業者などの貸し手側を規制するための法律

- 利息制限法は、金銭の貸し借りで立場の弱い借り手側を守るための規制

要するに、「個人の消費者を相手にお金を貸すときは、必ず上限金利を守りなさい。もし違反するようなら罰則を与えます。」というのが、利息制限法と出資法を組み合わせることで実現できるのです。

利息制限法が定める金利の上限

- お金を貸すときの金利の上限

- 延滞したときの金利の上限(遅延損害金の利率の上限)

ここでは、それぞれの上限金利についてみていきます。

お金を貸すときの上限金利を定めている

利息制限法の上限金利は、借りたお金(借入額)の金額に応じて、段階的に上限金利が決められています。

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

出典:電子政府の総合窓口(e-Gov)/ 利息制限法第1条(利息の制限)

利息制限法の上限金利を表にまとめると次のようになります。

| 元本 | 上限金利※ |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

※ 上限金利は「年率」で、1年当たりの金利を指しています。

というより、よく耳にする年20%超えの金利は、違法であることが利息制限法から分かるよね。

実際に、ひと月どれくらいの利息がかかるかみてみましょう。

例えば、10万円を金利18%で借りたら、1年で18,000円利息がかかります。もし1ヶ月で10万円全て返す場合は、18,000円の1ヶ月分なので、約1,500円ということになります。

法律の上限で利息を求めてみると、暴利な利息でないことが分かるのではないでしょうか。

- 貸付金利の上限は、利息制限法第1条で定義されている

- 借りた金額に応じて、上限金利が変わる。全部で3パターン。

- 上限金利は「年率」

この利息制限法第1条で定められているのは、お金を貸す側が設定可能な最高金利を意味しています。

では、もしこの法定上限を超えた金利でお金を借りていたとしたら、利息はどう扱われるのでしょうか?

上限金利を超過した利息の支払いは、無効になる

利息制限法第1条にある通り、「上限金利を超えた利息の支払いは、その超過部分については無効。」となります。

さて、多く支払った分の利息が無効になるとは、どういう意味なのでしょうか?

無効とは、効力が無いということです。

法律上限をオーバーした金利で契約したとしても、超過分の利息の支払いはしなくてもいいということになるのです。

手元に払い戻されるんですか?

- 借金(元本)が残っているなら、元本の支払いに充てられる。

- 元本の支払いに充当しても残金が余る場合は、過払い金として返還請求ができる。

1年間で元本の返済に20万円、利息を15万円(50万円×0.3)支払ったとすると、残りの元本は30万円になります。

しかし、50万円の金利の上限は18.0%。

利用者は利息を払い過ぎている状態ということになります。

この利息制限法の上限(18.0%)を超える利息を利用者は支払う必要はありませんから、超過した分の利息を求めてみましょう。

15万円(50万円×0.3)-9万円(50万円×0.18)= 6万円(払い過ぎた利息)

この6万円は、残った借金の返済に充てられるので、元本の残りは30万円ではなく24万円に軽減されます。

遅延損害金(延滞金)の上限金利も定めている

遅延損害金の金利は、利息制限法の第4条で定義されています。

貸出金利の上限値の1.46倍となっているので、計算すると遅延損害金の上限金利が算出できます。

第四条 金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

出典:電子政府の総合窓口(e-Gov)/ 利息制限法第4条(賠償額の予定の制限)

遅延損害金の法定上限の金利を表にしたものが次です。

| 元本(貸付金額) | 遅延損害金の上限金利 |

|---|---|

| 10万円未満 | 年29.2%(20%×1.46倍) |

| 10万円以上100万円未満 | 年26.28%(18%×1.46倍) |

| 100万円以上 | 年21.9%(15%×1.46倍) |

個人間のお金の貸し借りで遅延損害金を設定する場合は、この表に従えばOKです。

しかし、消費者金融のような貸金業者が提供するカードローンの遅延利率は、これとは別の規制が設けられています。

個人向け融資サービスを提供する貸金業者は、遅延損害金の金利が年20%を上限となります。そして、それを超える利率で貸した場合は、貸出金利のルール同様に、超過部分の延滞金の支払いは無効となります。

第七条 第四条第一項の規定にかかわらず、営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年二割を超えるときは、その超過部分について、無効とする。

出典:電子政府の総合窓口(e-Gov)/ 利息制限法第7条(賠償額の予定の特則)

- 遅延損害金は利息制限法第4条と第7条で定義されている

- 遅延損害金の上限金利は、貸付利率の上限の1.46倍が原則

- ただし、貸金業者が設定できる遅延損害金の利率は年20%が上限

大手の消費者金融の貸付金利

日本国内の大手消費者金融5社の貸付金利、遅延損害金を調査しました。

5社とも1万円から融資が可能ですが、10万円未満の場合は、利息制限法上、年率は20%以内としなければなりませんが、全て18%以下なので問題ありません。

また、遅延損害金は5社とも一律20.0%としていて、利息制限法の上限を設定しているのが分かりますね。これも全く問題ありません。

このように大手の消費者金融は、法定の基準に従った個人向け融資サービスを行っているので、違法な金利が適用される心配は全くないことが分かります。

| 消費者金融 | 限度額 | 金利 | 遅延損害金 |

|---|---|---|---|

| プロミス | 1万円~500万円 | 4.5%~17.8% | 20.00% |

| アコム | 1万円~800万円 | 3.0%~18.0% | 20.00% |

| アイフル | 1万円~800万円 | 3.0%~18.0% | 20.00% |

| SMBCモビット | 1万円~800万円 | 3.0%~18.0% | 20.00% |

| レイクALSA | 1万円~500万円 | 4.5%~18.0% | 20.00% |

※ 金利、遅延損害金は、共に実質年率です。

100万円以上の限度額の場合は?

利息制限法は、消費者金融やクレジットカードのキャッシング枠に適用される法律。法律のラインを守らなければ処分が下ります。

公式サイトの貸付条件は、金利が幅を伴って表記されていますが、借りる金額(正確には契約時の限度額)に応じて利息制限法で定めた金利以内の利率を設定しなくはなりません。

- 1~99万円の金利は7.7~18.0%。※ 利息制限法の上限18.0%以下。問題なし

- 100~300万円の金利は7.7~15.0%。 ※ 利息制限法の上限15.0%以下。問題なし

- 301~500万円の金利は4.7~7.7%。 ※ 利息制限法の上限15.0%以下。問題なし

- 501~800万円の金利は3.0~4.7%。 ※ 利息制限法の上限15.0%以下。問題なし

ですから、個人が100万円以上の融資を受けるならば、金利は確実に15%以下になります。

利息制限法に違反すると、どのような処分が下されるのか?

利息制限法は、借り手側を守るためのルールであるのに対し、出資法が、法律違反をした貸し手側を規制する法律なのです。

ですから、利息制限法に違反したときの罰則については、利息制限法ではなく「出資法」が関係します。

ここでは、法律で定められた上限金利を超えた利率で融資をした場合のペナルティについて詳しくみていきます。

出資法の上限金利を超えると刑事処分

出資法に違反すると刑事罰となり、高金利の貸付については、出資法第5条で具体的な処罰が定義されています。

貸金業ではない(例えば、個人同士)の金銭の貸し借りでは、年率109.5%(日割り金利0.3%)を超えると、出資法違反で「5年以下の懲役もしくは1000万円以下の罰金、または併科」となります。

これが、消費者金融などの貸金業者となると、特化したさらに厳しい規制がかかります。

- 貸金業サービスを提供する者は、年率20%を超える金利で契約した場合

→「5年以下の懲役もしくは1000万円以下の罰金、または併科」 - 貸金業サービスを提供する者で、年率109.5%を超える金利で契約した場合

→「10年以下の懲役もしくは3000万円以下の罰金、または併科」

この年率20%は、遅延損害金含めて利息制限法で定義されている最高金利でしたよね。「利息制限法と出資法の上限金利が同じ」に設定されていますから、利息制限法の上限金利違反は、刑事処分となるわけです。

第五条 金銭の貸付けを行う者が、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息(債務の不履行について予定される賠償額を含む。以下同じ。)の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。

当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。2 前項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年二十パーセントを超える割合による利息の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

3 前二項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息の契約をしたときは、十年以下の懲役若しくは三千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

出典:電子政府の総合窓口(e-Gov)/ 出資法第5条(高金利の処罰)

昔は、利息制限法と出資法の上限金利が一致していなかった

利息制限法に違反したら罰せられるのは当たり前と思うのは、ごくごく自然なことです。法律に違反するわけですからね。

しかし、貸金業法が改正された2010年以前は、出資法の上限金利が20%ではなく、29.2%でした。

利息制限法の上限金利が20%で、出資法の上限金利が29.2%と、20%~29.2%は、刑事罰にはならない利息制限法超えの金利(グレーゾーン金利)が存在していたのです。

そして、貸金業法改正以前の消費者金融や信販会社の多くは、この20%~29.2%の範囲で融資を行っていました。出資法が改正され、上限金利が29.2%から20.0%に引き下げられたことで、このようなグレーゾーン金利は消滅し、利息を超過して支払っている人が続出することになったのです。

借金のある人は、払い過ぎた利息は返済に加算され、お金が余る場合は過払い金として手元に戻ってきます。

利息制限法と出資法の間の金利は、民事上無効で行政処分の対象になる

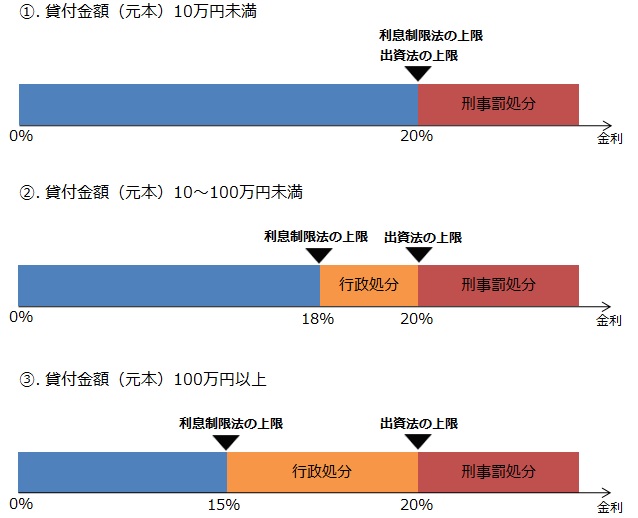

利息制限法と出資法の上限金利の制限を組み合わせると次の図のようになります。

出資法の上限金利は貸付金額によらず常に20%が最大金利であるのに対して、利息制限法が定める上限金利は貸付金額に応じて上限金利が変わります。

従って、貸付金額が10万円以上になると、利息制限法の上限金利以上だが、出資法の上限を超えていないグレーゾーンの金利が生じるのです。

ただし、利息制限法を超えているので、超過分の利息は無効となり、お金を貸した業者は行政処分となります。

利息制限法違反の金利でも、出資法違反の金利でない場合は行政処分(業務停止命令など)になります。

まとめ

利息制限法で定められている上限金利について、出資法との関連を明らかにしながら解説をしてきました。

これを超えると刑事罰となり、20%以下の利率は、借りる金額が増えていけばいくほど段階的に金利が下がるようになっています。

出資法、貸金業法と共に理解しないことには、上限金利の全体像は浮かび上がりません。お金の貸し借りにおいて、多めに利息を支払って損をしないためにも、上限金利についてきちんと理解しましょう!